并购+定增!沃尔德拟100%控股鑫金泉扣非净利对赌3年2.19亿30%将以现金支付

作者:李陈默 栏目:企业 来源:东方财富 发布时间:2022-01-09 15:52 阅读量:5751

内容摘要:沃尔德拟收购鑫金泉的草案出炉。 据最新公告,沃尔德计划以发行股份和支付现金的方式,向鑫金泉方面张苏来,钟书进等31方,购买其所合计持有的鑫金泉100%股权经三方资产评估,鑫金泉100%股权估值约为7.03亿元,各方协商后的最终交易价格定为...沃尔德拟收购鑫金泉的草案出炉。

据最新公告,沃尔德计划以发行股份和支付现金的方式,向鑫金泉方面张苏来,钟书进等31方,购买其所合计持有的鑫金泉100%股权经三方资产评估,鑫金泉100%股权估值约为7.03亿元,各方协商后的最终交易价格定为约6.97亿,其中30%将以现金支付

据公告,交易完成后,来自鑫金泉的张苏来,钟书进将持有沃尔德5%以上的股份,而沃尔德控股股东,实控人不会变更,因而本次交易构成关联交易,但不构成重组上市。继迪士尼之后,上海将再次迎来乐高乐园。

另外,伴随此次重大资产收购,沃尔德方面还宣布拟向不超过35名特定对象发行股份募集配套资金,总额不超过4.87亿元其中计划将2.09亿元资金用于交易的现金对价,2.20亿用于鑫金泉项目建设,4200万元将用于沃尔德自身补流

比亚迪等重要客户将被收入囊中

沃尔德与鑫金泉在国内刀具行业中,整体来看技术路径与商业化方向上较为一致,均有使用金刚石,PCBN等特殊材料研制超硬材料刀具,并用于3C,光学,汽车等高端产业的切削方案供应,而在硬质合金等路线上也都有一定拓展。

对于技术研发与产业应用可能存在的重合环节,收购完成后具体将如何整合或做其他规划,沃尔德相关人士未明确向《科创板日报》记者作出回复。

一名从事企业上市及并购业务的律师表示,现行法规暂不对收购方和被收购方是否构成同业竞争作出规定,重组报告书里的同业竞争是指收购完成后,上市公司的新增业务,是否会与控股股东其他业务构成同业据日前发布的收购草案,并不存在上述情形

收购草案所述双方今后的业务协同,以产线和细分行业布局的补充为主沃尔德方面表示,鑫金泉长期从事非标定制化刀具研发生产,主要在3C行业精密加工领域的技术和业务资源有一定积累

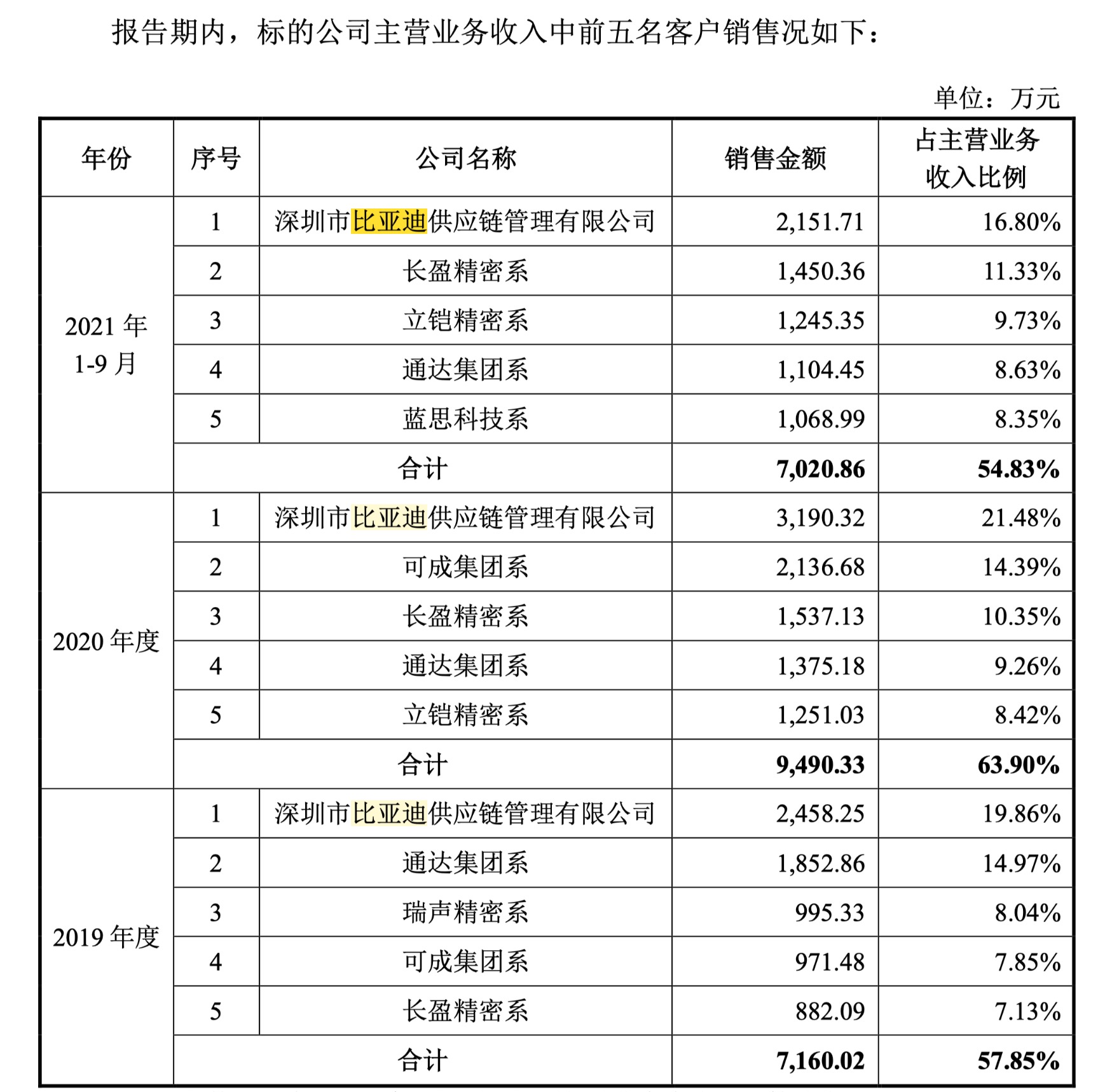

根据消息显示,鑫金泉主要客户包括比亚迪电子,立铠精密,长盈精密,蓝思科技,通达集团,瑞声精密等行业龙头公司其中,比亚迪在2019年至2021年前三季度,均为鑫金泉第一大客户

收购草案披露的鑫金泉主要客户情况

标的拟完成2.56亿元扩产

在产品规模化带来的协同方面,沃尔德称,通过集中采购,库存统筹管理,设备协同,交叉营销等方式,可以在采购,销售,内部管理,售后维护等环节降低双方的经营成本。同时,以迪士尼乐园为核心的上海国际旅游度假区也将开始新一轮的扩张。。

另外,沃尔德与鑫金泉此前均出现了产能利用率趋于饱和的问题,并尝试通过多项资本运作扩产,意味着项目建成后上述规模化优势或将进一步增强。9月28日,上海旅游招商大会启动了上海“十四五”期间两个“千亿”重大旅游投资项目。与此同时,上海市文化旅游局局长方世忠发布了《2021上海旅游投资推介指南》和上海在线旅游投资平台。

沃尔德在2019年登陆科创板募投的高精密刀具扩产项目,已经接近尾声,而超高精密刀具产业化升级,高精密刀具产业化升级等项目将在2022年底前投运。

鑫金泉此前曾为扩产等项目建设而尝试在创业板上市,且上市辅导已有一定进展此次披露的收购标的信息显示,2019年,2020年和2021年前三季度,其产能利用率分别为103.47%,105.43%,105.91%

沃尔德为此次收购拟配套募资4.87亿元,其中2.20亿就将专门用于鑫金泉项目建设据草案,鑫金泉精密刀具制造中心项目建设期两年,共将投入2.56亿元,用于超硬刀具和硬质合金刀具的规模化生产

沃尔德表示,鑫金泉通过被收购能够借助沃尔德的资本市场平台进行融资,降低资金成本,抓住行业发展机遇。

值得注意的是,此次收购交易方案草案设置了业绩承诺和相应补偿措施作为履约保障。

鑫金泉当前实控人张苏来,钟书进,陈小花,李会香作为业绩承诺方,承诺鑫金泉2021年度至2024年度经审计的扣非归母净利润将分别不低于4,766万元,5,307万元,5,305万元和6,522万元,合计不低于2.19亿元。

而在2019年,2020年和2021年前三季度,鑫金泉营收分别为1.24亿,1.49亿,1.28亿,归母净利润则分别为3275.88万,4,731.41,3,571.64。

。郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。