华海清科是意料之中的为何被视为新的芯片龙头

作者:张璠 栏目:财经 来源:金融界 发布时间:2022-08-20 14:33 阅读量:7693

内容摘要:华海清科凭借其高发行价和高市盈率,上市仅两个月就成为a股半导体板块最受关注的新巨头华海清科在与长江存储,华虹半导体,SMIC等相关大客户高度绑定的情况下,为何被视为新的芯片龙头 市值30亿的芯片新星,已经向资本市场交出了第一份财报。 a...华海清科凭借其高发行价和高市盈率,上市仅两个月就成为a股半导体板块最受关注的新巨头华海清科在与长江存储,华虹半导体,SMIC等相关大客户高度绑定的情况下,为何被视为新的芯片龙头

市值30亿的芯片新星,已经向资本市场交出了第一份财报。

app显示,华海清科2022年上半年实现营业收入7.17亿元,半年业绩接近去年全年营收,利润翻番公司增长的原因是:提高CMP设备的生产和交付能力,积极拓展相关业务领域

回过头来看,似乎从2019年开始,华海清科就一直在以逐年翻番的速度增长,收入几乎全部集中在长江存储和华虹半导体两大巨头,这两大巨头也是华海清科的关联方。

为什么增长高度依赖关联交易的华海清科会被市场仰视财报中没有明确提及的意外亮点藏在哪里

订单生产的隐性收入

其实单看中报业绩,华海清科是意料之中的。

其上半年营业收入为7.17亿元,同比增长144.27%,净利润1.86亿元,同比增长163.26%,扣非净利润1.44亿元,同比增长315.9%此前,公司预计今年上半年实现营收6.8—7.5亿元,净利润1.7—1.95亿元,扣非净利润1.4—1.65亿元

其中,第二季度营收3.69亿元,同比111.180%,实现净利润0.94亿元,同比增长221.61%,扣非后净利润0.66亿元,营收净利润延续每季度的新高增速。

财报中隐藏着意想不到的亮点——由于主要采用订单式生产模式,这笔收入可能只反映了订单交付额的一小部分。

招股书显示,由于Demo机需要定制生产,公司采用库存生产与订单生产相结合的模式,即预先为客户生产部分模块进行工艺验证,待订单正式签订后投入订单式量产。

由于该过程的难度,这一验证周期可能会持续数年自2018年华海清科交付首台设备后,2021年开始逐步进入订单量产期,收入将加速释放

华清科透露,2022年上半年,新签合同金额同比增长133%至20.19亿元,是去年总营收8.05亿元的两倍多。

日前,公司在投资者互动平台作出进一步回应几台机器一直在客户端进行14nm不同工艺的并行验证,目前进展顺利不同客户的订单约定的预付款比例是有差异的,设备行业通常以签订单的方式收取30%的预付款

财报数据显示,华海清科期末存货达到19.54亿元,较去年末上升32.4%,合同负债达到10.03亿元,较去年末上升28.75%也反映出公司手头订单饱满,正在加速生产交付

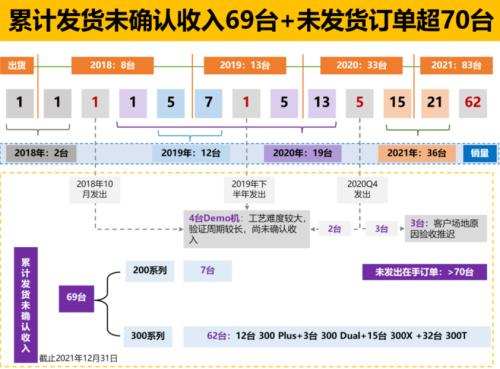

即使它不是一个新的标志截至2021年底,公司已发出未验收结算的CMP设备69台,未发出产品的在手订单有70余台,远超公司2019—2021年确认收入的设备总数67台

其他公开数据显示,华海清科12英寸CMP设备平均售价在1000万元以上,2021年达到1949.07万元/台2021年8英寸CMP设备销量与2020年持平,平均售价1155万元/台

由此粗略估算,其年报中待兑现的营收高达8亿,仅相当于去年公布营收的一半。

奢侈品关联方清单

几十亿订单的背后,大客户名单更豪华,都是华海清科的关联方。

2019年至2021年,公司前五大客户占比分别为94.96%,85.71%和92.99%前三大客户长江仓储,华虹集团和SMIC分别发行了53套,30套和37套300系列CMP设备,占总交付量的近90%

2021年,长江存储和华虹半导体两家关联客户甚至贡献了超过80%的营收。

部分原因是华海清科是目前国内唯一突破12英寸CMP商用机型量产研发的高端半导体设备制造商。

业内人士指出,理论上,关联交易比例已经超过30%的红线但由于芯片行业各个环节的高度集中,拥有独特技术的华海清科难以绕过,下游客户扎堆是必然的

另一方面,订单式生产的集中履行也会导致大客户的扎堆。

华清科在招股书中表示,报告期内公司仍处于发展初期,客户数量和销售机器数量较少,导致与长江存储和华虹集团的交易比例相对较高,进而导致关联销售比例相对较高。

公司与国内主流晶圆厂合作多年首台CMP设备分别于2015年8月,2018年1月和2018年7月发放给长江仓储,华虹集团和SMIC伴随着上述客户最近几年来生产的快速扩张,采购国产设备的比例增加,公司也获得了批量订单

现在,公司和上述三家客户已经通过了工艺测试,完成了设备的验收确认客户的产能扩张计划明确,未来卖给他们的CMP设备数量预计会逐年增加

除了达成量产合作的三大巨头,华海清科招股书披露的客户还包括大连英特尔,长信存储,厦门连欣,广州心悦,上海吉它等,并有望在未来3—5年收获量产订单。

根据Semi披露的公司营收和市场规模数据,2020年中国大陆CMP设备市场规模将为4.3亿美元,约占前期设备投资的3%,而2018—2020年华海清科在中国大陆的市场份额约为1.05%/6.12%/12.64%,未来市场份额可期提升。

四川能投a股第一公子

根据消息显示,华海清科脱胎于清华系,也被视为清华控股手中最优质的资产之一。

2013年3月,华海清科有限成立,创始股东为清控创投,康茂张宗为,天津财投,科海投资,天津科融上市前,清华大学持有清华控股100%股权,实际控制华海清科3006万股,占总股本的37.5840%他是该公司的实际控制人

同时,华海清科东健高中也有多名清华大学的教职员工公司董事长卢新春,清华大学机械工程系教授,首席研究员,王同庆,副总经理,清华大学机械工程系副研究员,赵副总经理,清华大学机械工程系副研究员上述三人于2020年9月在清华大学办理了离职创业手续,但并未离职

可是,今年4月18日,清华大学签署了《关于lt,,国有产权自由转让协议,,补充协议若无偿完成股权转让重组,四川能投将成为公司间接控股股东,四川国资将成为公司实际控制人

资料显示,四川能投成立于2011年2月,由四川省政府100%控股它是促进四川省能源基础设施项目的主要投资者其业务主要涉及能源行业,惠普金融,旅游和医疗保健,服务贸易,化工部门和LED照明集团总资产超过1800亿元,目前拥有四川能电和四川能投资发展股份有限公司两家上市公司

值得一提的是,在四川国企购买的14家清华系上市平台中,华海清科是为数不多的业绩和市场表现公允的优质企业,四川能投持股比例最高股权转让完成后,公司将成为四川科技创新板第一家国企,并成为四川能投a股主力

至于其他股东,2020年3月,华海清科完成Pre—IPO轮融资,新增股东14家,包括SDIC基金,天津凌锐,郭凯科技,金浦国调,金浦新兴,浙江创投,青岛民信,大成蔡慧,西施资本,SMIC海河,水木视界,武汉建信,融创租赁,金浦新潮。

本次IPO,公司发行价为136.66元/股,对应市盈率为127.90倍,远超行业平均30倍左右在高发行价和高市盈率的双重影响下,募集资金额也大大超出预期招股书显示,华海清科拟募资10亿元,实际募集总额36.45亿元,超过25亿元

截至8月17日,华海清科股价录得329元,较6月初IPO时涨幅超过100%市值达到350亿元,位列a股半导体板块前二三十名

7月初,华海清科接受了40家机构的调研两个月之内,共有16家机构参与其中预计其2022年平均净利润为3.92亿元,较去年增长97.85%目标价最高325.00元,最低239.00元,平均296.33元当前价格可能已超出预测范围

对于意外的订单,市场热情颇高,似乎华海清科已经锁定了新的芯片龙头。

华清科还提示,公司在市场份额,历史积累,业务规模,产品丰富度,技术水平等方面与两大行业巨头仍有一定差距如果以后不能被客户验证,相关机器为其客户定制的部分模块也可能存在减值风险

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。